Sportlerbesteuerung in Liechtenstein und 4 Nachbarländern

Die Liechtensteinische Vereinigung für Steuerrecht >IFA Liechtenstein beschäftigte sich im Rahmen eines Luncheon des Young IFA Network (YIN) am 26. Juni 2019 intensiv mit der Besteuerung von Sportlern. Dazu wurde mit hochkarätigen lokalen Steuerexperten eine 5-Länder-Perspektive betrachtet: Liechtenstein, Schweiz, Österreich, Deutschland, Italien.

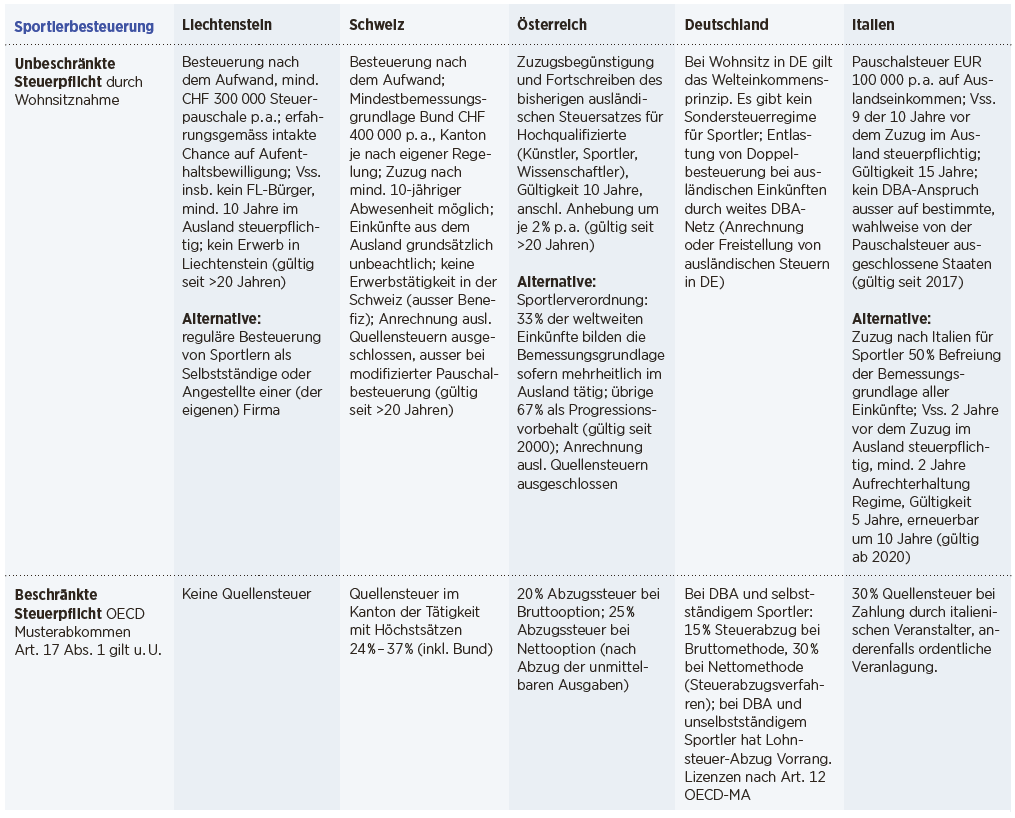

Im Gegensatz zu anderen Ländern findet man in Liechtenstein keine Praxisfestlegung betreffend die internationale Besteuerung von Spitzensportlern wie beispielsweise Fussballer, Golfer, Langläufer, Schwimmer, Skirennfahrer oder Tennisspieler. Nur Österreich kennt eine explizite Sportlerbesteuerung, wohingegen in der Schweiz, in Italien und in Liechtenstein Sondersteuerregime breiter gefasst sind. Deutschland hält sich an das „Welteinkommensprinzip“.

Sonderregime mit Gemeinsamkeiten

Gemeinsam ist allen Sondersteuerregimen, dass mit ihnen der Zuzug in das jeweilige Land möglich oder sehr wahrscheinlich wird. Voraussetzung ist durchwegs, dass eine bestimmte Anzahl Jahre zuvor kein Inlandswohnsitz gegeben war und ratsam ist die Prüfung, ob am bisherigen Steuerdomizil eine allfällige Wegzugsbesteuerung entsteht. Einkünfte haben ausschliesslich oder mehrheitlich im Ausland zu entstehen und Ansprüche auf Doppelbesteuerungsabkommen sind nur noch in Ausnahmefällen möglich. (Details vgl. Tabelle unten).

Liechtenstein: Aufwandbesteuerung

Mit einer Steuerpauschale von mind. 300‘000 Franken pro Jahr befindet sich Liechtenstein vergleichsweise im höheren Segment. Hinsichtlich der bekannt streng limitierten Zuzugsbestimmungen ins Fürstentum, stellt dieses Regime diesbezüglich aber eine interessante Variante dar, zumal die Chancen für eine Aufenthaltsbewilligung intakt sind. Eine Quellensteuer für ausländische Sportler mit Einkünften in Liechtenstein (beschränkt Steuerpflichtige) ist nicht vorgesehen.

Schweiz: Aufwandbesteuerung

Vorreiter der Aufwandbesteuerung ist die Schweiz: Der Kanton Waadt führte diese 1862 ein, der Bund folgte um 1934. Die Mindestbesteuerungsgrundlage kommt hinsichtlich der Bundessteuer auf 400‘000 Franken zu liegen, kantonal gibt es Unterschiede. Beschränkt Steuerpflichtige unterliegen mit ihren Schweizer Einkünften in Abhängigkeit des betroffenen Kantons einer Quellensteuer von max. 24% - 37% (inkl. Bund).

Österreich: Sportlerverordnung

Zwei Sondersteuerregime sind in Österreich zu unterscheiden. Einerseits bestehen Zuzugsbegünstigungen für Hochqualifizierte (Künstler, Sportler, Wissenschaftler) durch Fortschreibung des bisherigen ausländischen Steuersatzes. Andererseits wurde gezielt die sog. Sportlerverordnung ins Leben gerufen, dank welcher 67% der Welteinkünfte unbesteuert bleiben, sofern diese mehrheitlich im Ausland entstehen. Beschränkt Steuerpflichtige unterliegen mit ihren österreichischen Einkünften einer Abzugssteuer von 20% bis 25%.

Deutschland: Welteinkommen

In Deutschland verbietet das Grundgesetz Sondersteuerregime für Gruppen, wie Sportler, ohne sachlichen Grund. Es gilt daher auch für Sportler das Welteinkommensprinzip. Entlastung entsteht durch das praktisch weltumspannende Netz an Abkommen zur Vermeidung von Doppelbesteuerung. Beschränkt Steuerpflichtige unterliegen mit ihren deutschen Einkünften einer Quellensteuer von 15% bis 30%.

Italien: Pauschalbesteuerung

Mit einer jährlichen Steuerpauschale von 100‘000 Euro bietet Italien das vergleichsweise günstigste Sondersteuerregime für Einkünfte aus dem Ausland. Es steht allen offen und kann zudem auf bestimmte Länder beschränkt werden. Alternativ besteht u.a. für Sportler die Möglichkeit, durch Zuzug nach Italien nur 50% des Welteinkommens zu versteuern (Regime degli impatriati). Beschränkt Steuerpflichtige unterliegen mit ihren italienischen Einkünften einer Quellensteuer von 30% (bei italienischer Zahlstelle) oder der ordentlichen Veranlagung.

Über 40 junge Steuerinteressierte besuchten die YIN-Veranstaltung mit den Referenten Dr. Vanessa Englmair (Metzler & Partner, Bregenz), Dr. Claudia Suter (Homburger, Zürich), Dr. Mario Tenore (Maisto e Associati, Mailand), Daniel Blöchle (PwC, Nürnberg) und Dr. Marco Felder (FS+P, Schaan) in Vaduz. Weitere Infos und Bild-/Videoberichte zur Veranstaltung >klicken

Expertenplattform IFA

Die Liechtensteinische Steuervereinigung IFA ist eine Experten- und Weiterbildungsplattform, die laufend Symposien durchführt. Unter Einbindung hochkarätiger Referenten aus dem In- und Ausland werden aktuelle Steuerthemen beleuchtet. Die nächste Veranstaltung findet am 7. November 2019 statt. Infos >www.ifa-fl.li

Fachbeitrag auch veröffentlicht in: